Le surendettement touche de nombreux individus et familles, mettant en péril leur stabilité financière et leur qualité de vie. Il se caractérise par l’incapacité chronique d’un débiteur à honorer ses engagements financiers et à faire face à ses dettes courantes avec ses revenus disponibles. Cette situation délicate est souvent le résultat d’accidents de la vie tels que la perte d’un emploi, un divorce, une maladie, ou encore d’une gestion imprudente des finances personnelles.

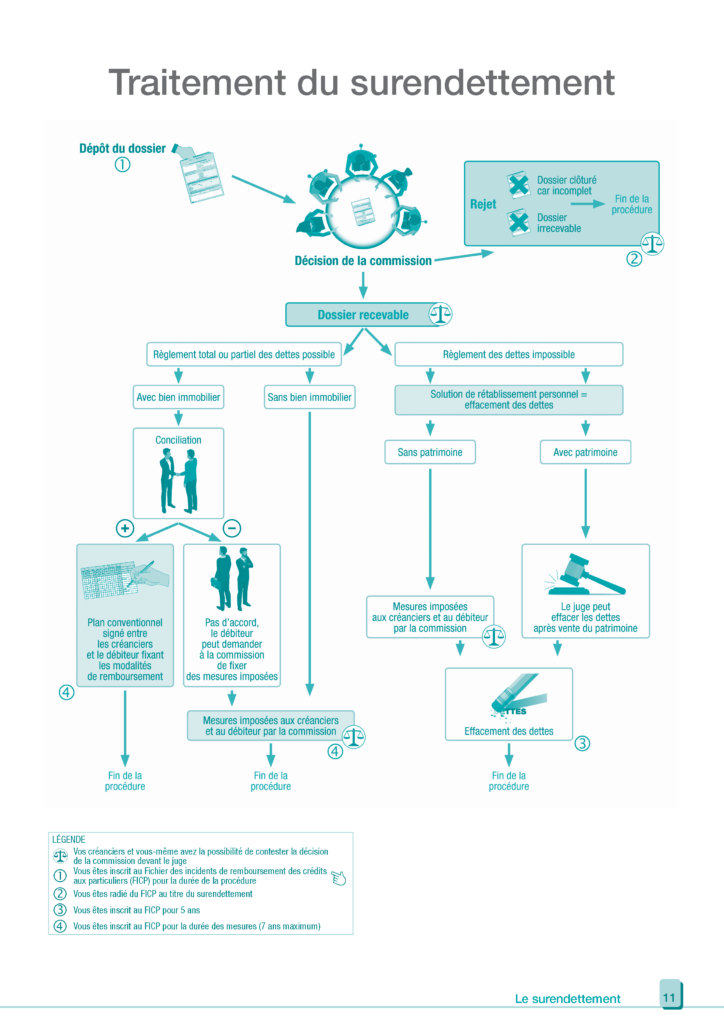

Quelles sont les étapes de la procédure de traitement du surendettement ?

Plusieurs étapes s’ouvrent à réception du dossier de surendettement par la Banque de France. La commission va étudier le dossier et statuer sur sa recevabilité ou non. Si le dossier est considéré recevable, la commission va proposer un plan conventionnel de redressement si le règlement total ou partiel des dettes est possible. Si le règlement des dettes est impossible au vu de la situation financière alors, une solution de rétablissement personnel, c’est-à-dire un effacement des dettes sera proposé.

Pour étudier le dossier, la Banque de France va calculer la capacité de remboursement c’est-à-dire le montant des revenus susceptibles d’être utilisés pour payer les dettes après avoir réglé toutes les factures de la vie courante. Elle va aussi évaluer si votre patrimoine peut être ou non un élément permettant d’apurer les dettes.

Si les difficultés rencontrées par la personne endettée l’empêchant de régler ses dettes sont temporaires ou s’il est possible de les régler en les adaptant, la commission pourra proposer un moratoire (ne plus payer les dettes le temps que la situation personnelle se rétablisse), un rééchelonnement (payer les dettes sur une durée plus longue) ou une baisse des taux d’intérêts sur les crédits.

En général, le traitement d’un dossier va prendre de 4 à 6 mois, selon sa complexité. Pendant toute cette durée, la personne surendettée reste protégée des poursuites de ses créanciers.

Source : Particuliers, la Banque de France vous informe sur le surendettement – Vos droits, vos obligations, les solutions possibles, la vie de votre dossier – Banque de France Eurosystème.

Quelles sont les règles à respecter pour déposer un dossier ?

Le dossier est à déposer en version papier ou directement, en version dématérialisée, sur le site de la Banque de France. En présence d’une mesure de protection, les règles de signature sont les suivantes :

- Sous régime d’assistance (curatelle renforcée, habilitation familiale en assistance), cosignature de la personne protégée et du protecteur

- Sous régime de représentation (tutelle, habilitation familiale en représentation), seule signature du protecteur

- Sous mesure de curatelle simple ou de sauvegarde de justice, seule la signature de la personne protégée suffit (sauf accord expresse du juge).

En présence de dettes conjointes, il est conseillé de déposer conjointement le dossier et d’y inscrire les dettes communes. Si votre proche vit en couple et que vous choisissez de le déposer seul, il vous faudra indiquer les ressources de la personne avec laquelle il vit. La commission pourra ainsi calculer la répartition des dépenses de la vie courante dans le foyer.

Pas toujours simple de s’y retrouver parmi toutes les démarches à réaliser… Pour y voir plus clair, être conseillé et orienté dans vos démarches

Réservez un rendez-vous téléphonique gratuit